ビジナスに必要な相手を信用する(売掛でモノを売るというのも相手を信用できるからということが根底にある)行為=”与信行為”において障壁となるのは、情報の非対称性である。情報の非対称性とは売り手と買い手の間に保有する情報量に差がある状態を示す。例えば商品の売り買いの場合、売り手のほうが買い手より、売る商品について多く知っていることが多い、といった状態だ。

では投資や融資のような金融取引の場合はどうだろうか。

売買するような商品はなく、知らなければならないのは取引をする相手そのものだ。買い手=資金を出す方と、売り手=資金を受け取る方、という構図になり、資金を出す方が資金を受け取る方を信用した場合に金融取引が成立する。つまり、融資なり投資なりが行われる。

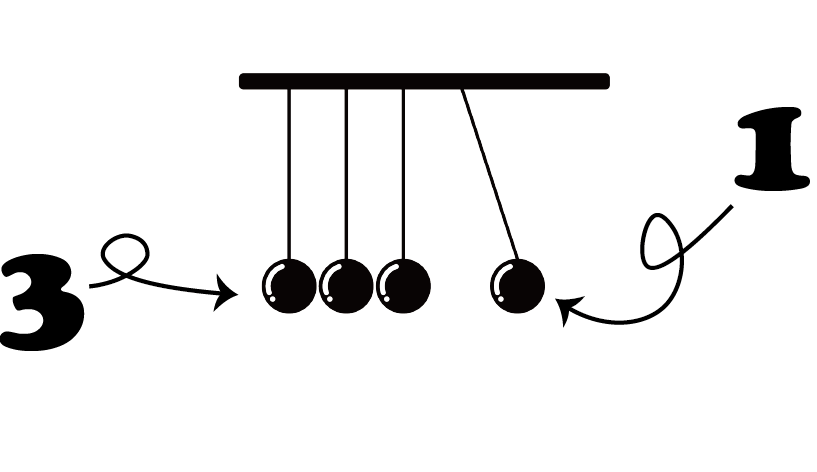

ここで問題になるのは資金を受け取る方は当然自分のことは知っているが、資金を出す方はお金を出すに値する信用できる相手かどうかは当然にはわからないということだ。ここに情報の非対称性が生まれる。

情報の非対称性の壁を取り除くにはコストがかかる。つまり、相手がどんな人物かを知るために手間がかかるということだ。しかし、いくらコストをかけたとしても究極的には資金を受け取る側と同じレベルの情報は得ることができず、ここに貸し倒れのリスクが潜む(もちろん対外的なリスクは別として)。

ここに解決するべき課題がある。情報の非対称性が課題そのものだ。

Fintechと言われる分野が、もっとも解決を目指すべき課題の一つが情報の非対称性だろう。金融取引においてコストとリスクを負担する金融機関が情報の非対称性を軽々と飛び越えられる、そんなソリューションがあればみんな飛びつく。いま、日本の大小の金融機関がこぞってfintechに注目する理由の一つはここにある。

日本のfintechベンチャーの代表格、マネーフォワードがいち早くその道筋を発表した。

マネーフォワードはビジネス向けクラウド型会計ソフト『MFクラウド会計』などのデータを活用し、『MFクラウドシリーズ』のユーザーが、金融機関からの資金調達を行うことを可能にする新たなFintechサービス『MFクラウドファイナンス』を、2016年夏のサービス提供を目指して開発すると発表した。

金融機関はMFクラウドシリーズのデータを活用することで日次の財務データ・入出金データ・請求データなどのリアルタイム性の高いデータを活用した新しい審査モデルの開発を可能できるという。

つまり、クラウド会計サービスはユーザーのお金の流れを見える化するが、その見える化された情報を金融機関に提供することで情報の非対称性を小さくするというモデルだ。

すでに大手金融機関がこの流れにのっている

みずほ銀行のような都市銀行や静岡銀行のような地銀の代表格がこのマネーフォワードの提携先として手をあげている。

ベンチャーへの投資と違い、銀行の融資は日々の数字の積み重ねがものをいう。そこが見える化されると、銀行も銀行を利用する側もメリットがあるだろう。銀行の負担するコストとリスクが減少すれば、金利が低下などの形で将来的には反映されることが予想されるからだ。

fintechに期待されるソリューション、情報の非対称の解決は近くまで来ているかも知れない。