新規創業者の消費税

消費税は原則として、その課税期間に係る基準期間(個人事業者の場合はその年の前々年、事業年度が1年である法人の場合はその事業年度の前々事業年度)における課税売上高が1,000万円以下の場合には、その課税期間の納税義務が免除される。

新たに事業を始めた場合には、その時点では基準期間の売上げはないため、原則として、免税事業者となる。

ただし、基準期間のない法人のうち、その事業年度開始の日の資本金の額又は出資の金額が1,000万円以上である法人については、免税事業者にはならない旨の特例が設けられている。

注)平成25年1月1日以後に開始する年又は事業年度については、その課税期間の基準期間における課税売上高が1,000万円以下であっても特定期間(※)における課税売上高が1,000万円を超えた場合、当課税期間から課税事業者となる。なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額により判定することも可能。

※ 特定期間とは、個人事業者の場合は、その年の前年の1月1日から6月30日までの期間をいい、法人の場合は、原則として、その事業年度の前事業年度開始の日以後6ヶ月の期間をいう。

では、消費税の納税を免除されている場合には、顧客に対して消費税を請求できないか?

現在、免税事業者でも消費税は請求できるようだ。

消費税法で請求を制限するような規定はない。また、取引相手が免税事業者か課税事業者なのかを知ることは現実的に不可能だ。

インボイス方式とは?

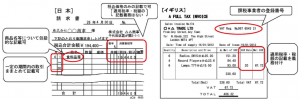

「インボイス方式」は、課税事業者が発行するインボイスに記載された税額のみを控除することができる方式。

- 課税事業者は「インボイス」の発行が義務付けられており、また、自ら発行した「インボイス」の副本の保存が義務付けられている。

- 「インボイス」に適用税率・税額の記載が義務付けられている。

- 免税事業者は「インボイス」を発行できない。したがって、免税事業者からの仕入れについて仕入税額控除ができない。

(注)「インボイス」とは、適用税率や税額など法定されている記載事項が記載された書類。欧州においては、免税事業者と区別するため、課税事業者に固有の番号を付与してその記載も義務付けているが、「インボイス」の様式まで特定されているものではない。

(財務省 資料より)

結局どうなるの?

結論としては、免税事業者は消費税を請求できなくなるということ。

起業したばかりの事業者は「免税事業者でも消費税を請求する」ことによって、その資金繰りが助かってきた面があるのは間違いない。

消費税率が3%、5%、8%と上がってくるにつれて、その影響は大きくなってきた。

免税事業者は売上を税込で考えるのが一般的なので、インボイス導入時点の消費税率が10%であれば、売上が10%落ちるのと同じである。

インボイス方式は2021年に導入予定とまだ先の話だが、起業する人、免税事業者については消費税に対する認識を改める必要がありそうだ。